Resumen

Empresa estable y resistente a las crisis

Rendimiento esperado a un año de entre el 15 % y el 57 %. Rendimiento esperado a partir de 2022 de entre el 7 % y el 9 % anual.

Directiva incentivada a crear valor y desde 2019 queda demostrado que es su objetivo.

Margen de seguridad

Introducción

Hoy traemos LKQ una empresa de un tamaño considerable pero que nos puede ofrecer una buena rentabilidad, con bastante seguridad y poco riesgo. No es una empresa de alto crecimiento, pero si una que nos puede dar estabilidad a la cartera ya que se trata de un negocio estable, resistente a las crisis e incluso podría decirse que puede verse beneficiada en las recesiones.

LKQ es un mayorista que distribuye piezas de recambios de automóviles y vehículos recreativos en Norte América y Europa.

Los compradores de estos productos tienen 5 opciones:

1. Repuestos nuevos de los fabricantes originales (OEMs)

2. Repuestos nuevos de los fabricantes no originales a los que se le denomina “aftermarket”.

3. Productos reciclados provenientes de vehículos para desguazar.

4. Productos reacondicionados.

5. Productos reciclados que han sido Refabricados.

La empresa se encuentra en todas las categorías anteriores excepto en la 1º. Es líder en repuestos reciclados en Estado Unidos y Canadá y de los llamados “aftermarket “en Alemania, UK, la región del Benelux (Bélgica, Países Bajos y Luxemburgo), Italia, República Checa, Austria, Eslovaquia, Polonia y otros países europeos.

Desde su fundación en 1988 la empresa a ido creciendo a base de crecimiento orgánico y adquisiciones realizando aproximadamente 290 adquisiciones. A base de estas adquisiciones ha ido entrando en nuevos mercados aquí se puede ver la evolución.

Hasta 2018 la empresa se ha centrado en conseguir crecimiento y escala a base de adquisiciones.

En 2019 la empresa ha cambiado su estrategia entrando ya en fase de madurez.

Desde 2019 la empresa se centra en mejorar en mantener un crecimiento orgánico de entre el 3% al 5 %, mejorando márgenes y flujo de caja, centrándose en una mayor eficiencia en cuanto al working capital. Esto sobre todo es en el mercado europeo donde están transformando el negocio y buscando integrar todas sus unidades en una para ganar eficiencia. No cuentan con realizar adquisiciones grandes, sino ciertas de menor tamaño que son mas rentables. También están desinvirtiendo ciertas unidades menos rentables.

La empresa se divide en 3 segmentos:

Norte América:

Este segmento consiste en venta al por mayor y está compuesto por aftermarket, las operaciones de desguazado y self-service retail. Venden tanto repuestos nuevos (no del fabricante original), como piezas recicladas o reacondicionadas originales y en menor medida piezas nuevas originales. Con dos adquisiciones en 2019 entraron en un nuevo mercado que es el de diagnóstico y reparación.

Los proveedores de repuestos más importantes son fabricantes independientes y provienen de Norte América, y Asia (principalmente Taiwán). El proveedor más grande proporciona el 11 % del inventario anual y el top 6 el 44 %. El 44 % de su inventario (repuestos nuevos) viene de Asia, el 53 % de Norte América y el resto de otros países.

Los productos reciclados los consiguen en pujas de vehículos para desguazar, comprándolos y desguazándolos ellos mismos. De ahí consiguen piezas y también venden el metal sobrante a empresas que se dedican a reciclarlo.

Sus principales clientes son talleres y concesionaros de coches usados. Estos suelen ser negocios familiares. Aquí también juegan un papel muy importante las aseguradoras, que aun no siendo clientes directos, en muchas ocasiones son quien pagan las reparaciones y presionan a los talleres a usar las piezas tanto nuevas distintas de las originales, como las recicladas ya que son mucho más baratas.

Europa:

Han crecido a base de adquisiciones y ahora la estrategia es integrarlas bajo el programa “1LKQ EUROPE “para mejorar su eficiencia y aprovecharse de la escala integrando todas sus unidades en una. La estrategia tuvo un ligero retraso debido al COVID. Esto debería finalizarse en 2024.

El proveedor top representa el 8 % de las ventas, mientras ningún otro supera el 5 %. El 93 % de sus productos provienen de Europa. La mayoría de las ventas son a talleres de reparación.

En cuanto a la distribución tienen una red de distribución extensa, según la empresa, es la más grande de Europa comparada con sus rivales , con centros de distribución en varios países.

Specialty:

En este segmento, entró con la adquisición de Keystone en 2014 y opera en Estados Unidos y Canadá. Vende productos para auto caravanas, barcos deportivos y para vehículos de alto rendimiento. En 2021 adquirió SeaWide Marine Distribución un vendedor de productos electrónicos para el mercado marino. Lo que nos muestra que, aunque la empresa se centre en mejorar eficiencia sigue buscando crecimiento. También con este segmento consigue entrar en nuevos mercados aumentando su TAM.

Este es un resumen de las operaciones y de los márgenes de la empresa por segmento. Como veremos a continuación el mercado europeo es el que tiene peores márgenes, pero se está trabajando en mejorarlos.

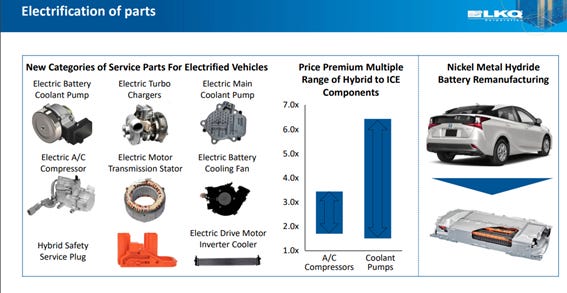

Una de las preocupaciones de los inversores son los coches eléctricos que pueden necesitar menos manteniendo. La empresa se está adaptando al cambio y ofreciendo productos de este tipo de coches también.

Finanzas

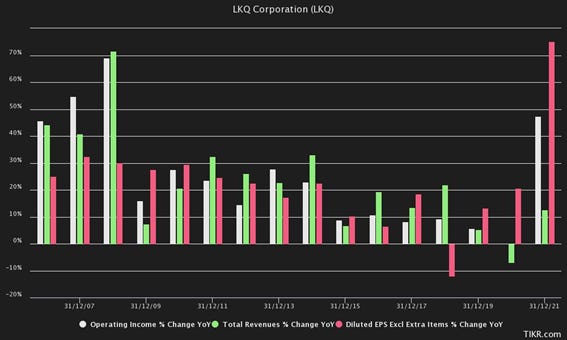

Es un negocio muy estable ya que desde su salida a bolsa en 2003 los ingresos y el ebitda han crecido todos los años excepto en 2020 debido a los confinamientos. Aquí os dejo una tabla desde 2006 del crecimiento de los ingresos, beneficio operativo y beneficio por acción.

En cuanto a la mejora de eficiencia desde 2018 el working capital sobre ventas ha ido disminuyendo y esperan seguir optimizándolo.

Debido a esto el flujo de caja libre supera ligeramente al beneficio neto reportado. Una vez que el working capital sobre ventas ser normalice y deje de disminuir, el flujo de caja libre debería acercarse más al beneficio neto por lo que nos basaremos en este último para no sobrevalorar la capacidad de generación de flujo de la empresa. Podemos hacer esto ya que la depreciación y el capex son bastante similares, entorno al 2 % de las ventas.

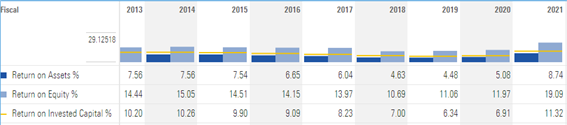

Los retornos sobre el capital no han sido especialmente altos hasta ahora pero han mostrado mejora con el cambio de estrategia y deberían seguir mejorando en el futuro hasta que el plan de mejora de eficiencia se complete.

También comentar el aumento del precio del combustible y la inflación se han notado en la empresa, teniendo que subir salarios en 2021 en un 7 %. Por ahora la directiva comenta que han sido capaces de transmitir estos costes en los precios, pero es un riesgo a tener en cuenta.

Posición financiera

En cuanto al ratio de liquidez se sitúa en 1.96 veces sin embargo el test acido se sitúa en 0.75 veces.

La empresa está poco apalancada en 1.4 veces deuda neta/ebitda y planea mantenerse por debajo de 2 veces. Al ser una empresa tan estable estos niveles deberían ser aceptables y no traer ningún problema.

Asignación de Capital

En el q4 de 2021 ha pagado su primer dividendo, pero pagar dividendos no es su principal uso del efectivo.

Se centrarán en crecimiento orgánico que se espera que sea del 3% al 5 % anual y pequeñas adquisiciones. No esperan hacer ninguna adquisición de gran tamaño. Es interesante que la empresa lleva reduciendo el número de acciones en circulación por medio de recompras y que las adquisiciones que hagan las comparen contra recompras de acciones en función de que aporte mayor valor a largo plazo.

La empresa tiene aprobado un plan de recompras hasta 2024 por valor de 2000 millones, casi el 16 % de la capitalización actual.

Directiva

El ceo lleva en la empresa desde 2015, ocupando el puesto de CFO hasta 2017 y el de Ceo y presidente hasta ahora. El CFO se unió en la compañía en 2017.Ambos llevan poco tiempo en la empresa, pero no vemos que los resultados se hayan deteriorado desde que han llegado.

Lo más interesante que podemos comentar de ellos son sus incentivos. Las métricas para el bonus anual se basan en ebitda ajustado, margen ebitda y flujo de caja libre. A largo plazo se basan en el crecimiento de los ingresos, el beneficio por acción ajustado y el ROIC.

Ventaja competitiva

Las barreras de entrada en sector son limitadas, la única ventaja competitiva que existe aquí es la escala. Además del poder de negociación con proveedores, tener una amplia red de distribución permite hacer entregas en menor tiempo y con menor coste que otros competidores más pequeños.

Comparables

En cuanto a comparables no todas son empresas exactamente iguales y a pesar de que todas venden repuestos, algunas de ellas son vendedoras minoristas y otras solos venden repuestos nuevos o incluso alguna vende también coches usados, pero nos servirán para hacer una idea de las valoraciones actuales.

Vemos que todas cotizan por alrededor de 15 o 16 veces actualmente, excepto Auto Partners (empresa interesante )que es una empresa más pequeña.

Riesgos

Uno de los riesgos principales es la inflación. Hasta ahora la empresa ha podido subir los precios en función de la inflación, pero si esta sigue a un ritmo alto podría ser un problema. Lo mismo con el precio del combustible.

La parte de piezas recicladas depende mucho de los accidentes. Si en un futuro los coches son autónomos y se producen menos accidentes la empresa no conseguiría tantos repuestos reciclados.

Debido al aumento de la complejidad de los coches la gente podría optar por ir a los talleres oficiales y estos usarían los repuestos originales.

Estimaciones y valoración

La empresa nos da un guidance a 2022. La principal diferencia entre el eps ajustado y el gaap son los gastos extras por el proceso de integración en Europa. Igualmente usaremos el beneficio por acción normal. Este guidance excluye recompras o adquisiciones. A partir de 2022 esperamos que los ingresos crezcan en un rango similar, de entre el 3% y el 5 %, creciendo el beneficio por acción entre el 7% y el 9 % anual debido a la mejora de eficiencia y la recompra de acciones. Además de eso esperamos que la compañía mantenga el dividendo, aunque este año es el primero que lo paga. Siendo una empresa tan estable creo que son unas expectativas bastante realistas.

En cuanto a la valoración la empresa ha cotizado históricamente a per 19 pero ya que las expectativas de crecimiento son menores tomaremos un rango de valoración de entre 15 y 19 veces.

La empresa cotiza actualmente a 45.86 $(ha subido un 4 % mientras terminaba la tesis ) ofreciéndonos una rentabilidad de entre el 15 % y un 57 % en un año y partir de ahí esperamos un aumento del valor intrínseco de la empresa en alrededor entre un 7 % a un 9 % anual más el dividendo. En caso de que no hubiera re-rating y la empresa siguiera cotizando a los múltiplos actuales el rendimiento será del 7% a 9 % anual.

Comentario final

No vamos vamos a encontrar una 10 bagger como el nombre de este blog indica , pero es una empresa estable que nos ofrece una rentabilidad aceptable con poco riesgo y puede dar estabilidad a nuestra cartera.

Disclaimer : Esto no es una recomendación de inversión .

Twitter @carlosag_92